4 mã cổ phiếu có định giá hấp dẫn và có thể hưởng lợi trong môi trường lãi suất tăng

Trong báo cáo chiến lược đầu tư tháng 11, SSI Research đánh giá thị trường chứng khoán (TTCK) có thể bước đầu vào giai đoạn dò đáy và vùng hỗ trợ 1.000 điểm sẽ tiếp tục quyết định xu hướng vận động của chỉ số trong ngắn hạn. Với những luận điểm đầu tư này, các chuyên gia của SSI Research đề xuất cơ hội đầu tư với IDC, FPT, PHR và VNM trong tháng 11.

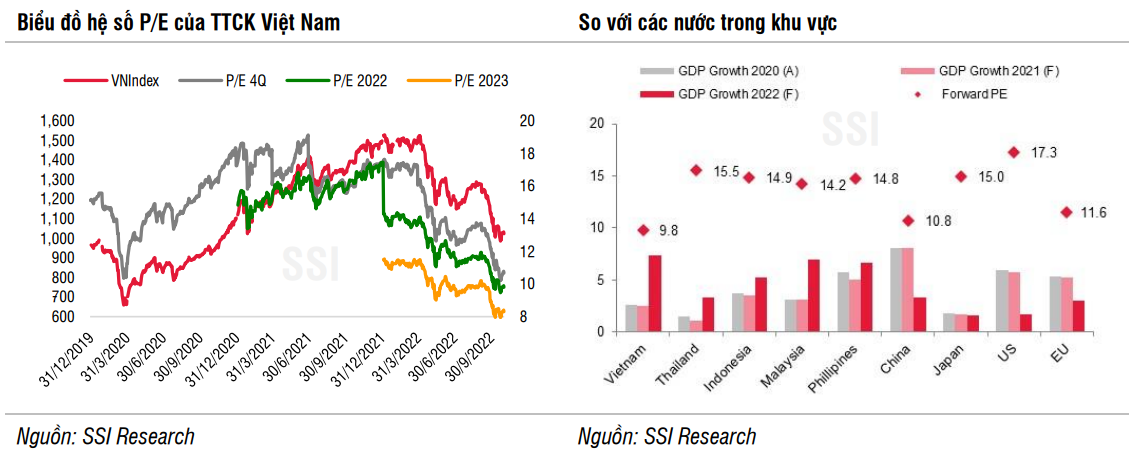

Tháng 10, các yếu tố rủi ro với TTCK Việt Nam vẫn hiện hữu như xu hướng tăng của tỷ giá và xu hướng tăng của lãi suất. Tâm lý nhà đầu tư khá yếu khiến TTCK Việt Nam có tháng điều chỉnh mạnh thứ 2 liên tiếp với mức giảm 9,2% trên chỉ số VN-Index.

|

Diễn biến chỉ số VN-Index |

TTCK Việt Nam đã giảm 31,3% điểm số kể từ đầu năm và mức giảm của hệ số P/E ước tính năm 2022 của chỉ số VN-Index cũng tương đương ở mức 31,4% cho thấy mức chiết khấu này đã phản ánh phần lớn xu hướng yếu đi của lợi nhuận trong tương lai trước tác động của lạm phát và lãi suất tăng cao.

Với riêng diễn biến trong tháng 9 và tháng 10 cho thấy tâm lý nhà đầu tư đã xuống mức rất thấp trước các sự kiện “thiên nga đen” trong nước và khả năng thị trường đã rơi vào trạng thái quá bán. Thông thường tâm lý bi quan thái quá có thể là một chỉ báo gợi ý thị trường sẽ có các nhịp hồi phục tạm thời sau đó. Tuy nhiên, diễn biến hiện tại của các yếu tố như tỷ giá, xu hướng tăng của lãi suất và kể cả rủi ro thanh khoản trên thị trường trái phiếu doanh nghiệp (TPDN) chưa thể hỗ trợ thị trường cổ phiếu có nhịp phục hồi bền vững.

“Nhìn chung, thị trường có thể bước đầu vào giai đoạn dò đáy. Trong giai đoạn này thị trường sẽ ghi nhận sự biến động và trạng thái giằng co. Trong lịch sử thường chứng khiến việc các nhà đầu tư có khả năng chịu đựng rủi ro cao và thời hạn đầu tư đủ dài sẽ tận dụng biến động để dần giải ngân do triển vọng tăng trở lại của thị trường trong dài hạn là rất lớn. Nhìn vào xu hướng của dòng vốn vào cổ phiếu trên quy mô toàn cầu và cả ở Việt Nam chúng tôi cũng nhìn thấy điểm tích cực ủng hộ cho quan điểm này”, SSI Research lưu ý.

|

Với diễn biến ngắn hạn của thị trường sắp tới, cụ thể trong giai đoạn tháng 11, SSI Research đánh giá vùng hỗ trợ 1.000 điểm sẽ tiếp tục quyết định xu hướng vận động của chỉ số. Nếu giữ vững vùng hỗ trợ này, đà hồi phục trên VNIndex sẽ được mở rộng với vùng mục tiêu đầu tiên là 1.040 điểm. Trong kịch bản ngược lại, chỉ số VNIndex có thể sẽ kiểm định các vùng hỗ trợ gần là 968 – 950 điểm. Với các giao dịch ngắn hạn, việc tăng tỷ trọng cổ phiếu và mở vị thế mới nên chờ đợi thị trường xác nhận xu hướng rõ ràng, hoặc là quay lại xu hướng tăng ngắn hạn hoặc xu hướng đi ngang.

Với những luận điểm trên, các chuyên gia của SSI Research đề xuất cơ hội đầu tư với IDC, FPT, PHR và VNM trong tháng 11.

“Đây là nhóm cổ phiếu có triển vọng tăng giá nhờ yếu tố tăng trưởng lợi nhuận trong quý cuối năm, định giá hấp dẫn cũng như có thể hưởng lợi trong môi trường lãi suất tăng. Do tính biến động của thị trường đang ở mức cao, chúng tôi cho rằng việc tích lũy nên diễn ra khi giá có các nhịp điều chỉnh về quanh vùng hỗ trợ kỹ thuật ở từng cổ phiếu”, SSI Research lưu ý.

Với IDC, lợi nhuận quý III/2022 của doanh nghiệp tiếp tục tăng trưởng tích cực, doanh thu thuần và LNST lần lượt đạt 2.053 tỷ đồng và 614 tỷ đồng. Với lợi thế phần lớn diện tích đất đã được đền bù giải tỏa tại Khu công nghiệp Phú Mỹ II mở rộng và Hựu Thạnh, IDC có khả năng duy trì biên lợn nhuận trên 50%.

Về ảnh hưởng tỷ giá và lãi suất đến hoạt động của IDC, theo ước tính của công ty, lãi suất tăng 1% sẽ làm biên lợi nhuận sau thuế giảm 0,048% (tương đương 11,3 tỷ đồng). Mặt khác, với các hợp đồng thuê mới được áp dụng tỷ giá hiện tại, do đó tỷ giá USD/VND tăng 1% sẽ làm biên lợi nhuận gộp tăng 1,57% (tương đương 223,8 tỷ đồng).

Đối với FPT, mảng CNTT nước ngoài ghi nhận tăng trưởng trên 2 con số trong quý III/2022. Trong đó, doanh thu thị trường Nhật tăng trưởng 19% so với cùng kỳvà nếu loại sự ảnh hưởng của đồng Yên thì tăng trưởng có thể lên đến 40%. Bên cạnh đó, doanh thu các thị trường khác vẫn duy trì tốc độ tăng trưởng mạnh mẽ với thị trường Mỹ (tăng trưởng 33%), EU (tăng trưởng 22%) và APAC (tăng trưởng 58%).

SSI Research cho rằng, rủi ro căng thẳng leo thang ở Nga và Ukraine sẽ không ảnh hưởng nhiều đến FPT khi thị trường EU chỉ đóng góp 8% doanh thu mảng CNTT nước ngoài và 3% tổng doanh thu 9 tháng 2022.

Bên cạnh đó, FPT kiểm soát tốt ảnh hưởng biến động tỷ giá. Trong quý III, FPT vẫn ghi khoản lãi tỷ giá gần 41 tỷ đồng trong bối cảnh tỷ giá USD/VND tăng. Đồng thời, theo chia sẻ ban lãnh đạo các khoản nợ bằng đồng USD đã được phòng thủ bằng các hợp đồng phái sinh. Tỷ lệ khả năng thanh toán lãi vay vẫn rất tốt. Tính đến tháng 9/2022, FPT duy trì vị thế tiền mặt ròng lên tới 5.800 tỷ đồng và tỷ lệ khả năng thanh toán lãi vay đạt 12,8x. Hiện tại FPT giao dịch ở mức P/E năm 2022 và 2023 là 15,2x và 12,7x, vẫn ở mức chiết khấu khá hấp dẫn so với ngành là 17x và 15x.

Trong khi đó, tháng 10, PHR đã nhận được 140 tỷ đồng từ thu nhập bồi thường đất. Công ty được kỳ vọng sẽ nhận được khoảng 262 tỷ đồng còn lại trong tháng 11 &12/2022. Đây sẽ là động lực tăng trưởng chính cho PHR trong quý 4/2022. Lãi sau thuế quý cuối năm ước đạt khoảng 553 tỷ đồng (tăng 111% so với cùng kỳ).

Năm 2023, lợi nhuận ước tính giảm 31% so với cùng kỳ do thu nhập từ bồi thường đất thấp hơn. Từ năm 2024, PHR sẽ ghi nhận thu nhập liên quan đến khu công nghiệp thông qua các công ty liên doanh (VSIP và NTC), các công ty này có thể đạt mức tăng trưởng lợi nhuận đáng kể từ việc cho thuê khu công nghiệp VSIP 3 (1.000 ha) và khu công nghiệp Nam Tân Uyên 3 (351 ha).

Dự kiến công ty sẽ trả cổ tức tiền mặt với tỷ lệ 40% trên mệnh giá (lợi suất 10%) vào tháng 12. Điều này cùng với sự tăng trưởng lợi nhuận mạnh mẽ trong quý IV/2022 sẽ hỗ trợ giá cổ phiếu trong ngắn hạn.

Về VNM, SSI Research kỳ vọng lợi nhuận sẽ cải thiện dần từ quý IV/2022 khi áp lực của giá nguyên vật liệu cao sẽ được giảm bớt. Cụ thể chúng tôi ước tính lợi nhuận quý cuối năm có thể gần bằng năm ngoái. Sang năm 2023, với xu hướng giá nguyên vật liệu giảm, ước tính VNM có thể đạt mức tăng trưởng 14,4% về lợi nhuận sau thuế, chấm dứt giai đoạn lợi nhuận giảm từ 2020-2022. VNM cũng là doanh nghiệp dồi dào tiền mặt, với mức tiền mặt ròng là gần 13.000 tỷ đồng giúp công ty được hưởng lợi trong môi trường lãi suất tăng.