BVSC: Tăng trưởng tín dụng năm 2023 sẽ thấp hơn năm 2022

Với dư nợ tín dụng/GDP hiện đang ở mức cao trên 124% và dư nợ tín dụng đã vượt mức huy động tiền gửi, rủi ro đối với nền kinh tế đang gia tăng. CTCK Bảo Việt (BVSC) cho rằng trong bối cảnh này, tăng trưởng tín dụng trong năm 2023 sẽ thấp hơn so với con số năm ngoái.

Trong báo cáo vừa công bố, các chuyên gia của CTCK Bảo Việt (BVSC) nhận định, tăng trưởng tín dụng năm 2022 đạt 14,5%, mặc dù thấp hơn mức cho phép 16% nhưng đây vẫn là con số tăng trưởng cao nhất kể từ 2018.

Hiện các ngân hàng đang chờ đợi quy định về room tín dụng cho năm mới, cùng với đó là thông tin về sửa đổi Thông tư 22/2019/TT-NHNN về giới hạn, tỷ lệ đảm bảo an toàn theo hướng phù hợp thị trường.

BVSC cho biết, dự kiến, tỷ lệ LDR (cho vay/vốn động) sẽ được nâng từ 85% lên 90%, từ đó giải phóng một lượng vốn lớn cho nền kinh tế. Tuy vậy, với dư nợ tín dụng/GDP hiện đang ở mức cao trên 124% và dư nợ tín dụng đã vượt mức huy động tiền gửi, rủi ro đối với nền kinh tế đang gia tăng. Trong bối cảnh này, BVSC dự báo: “tăng trưởng tín dụng trong năm 2023 sẽ thấp hơn so với con số năm 2022”.

|

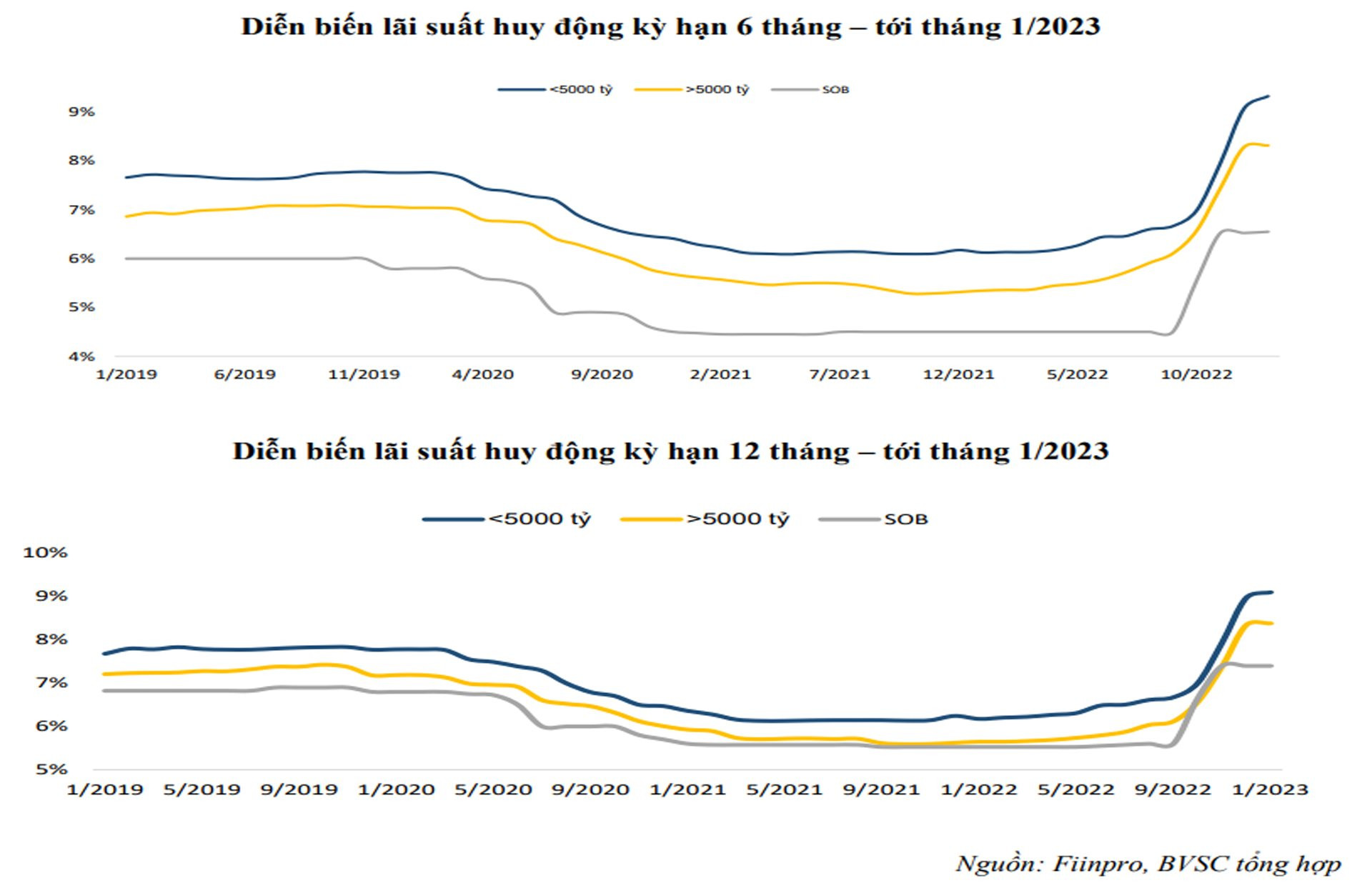

Về lãi suất, tổng hợp của BVSC cho biết, lãi suất huy động 12 tháng (mẫu theo dõi của BVSC) trung bình trong tháng 1 tiếp tục tăng thêm 7 điểm cơ bản (bps) so với tháng 12/2022, lên mức 8,49%. Như vậy, lãi suất huy động 12 tháng đã tăng 268 điểm cơ bản so với cùng kỳ. Trong khi đó, kỳ hạn 6 tháng trung bình đạt 7,92% tăng thêm 11 điểm cơ bản so với mức trung bình của tháng 12 và 292 điểm cơ bản so với cùng kỳ. Mức lãi suất huy động hiện tại đã thiết lập một mặt bằng cao hơn so với thời điểm trước dịch COVID-19.

Áp lực tăng của cả 2 loại kỳ hạn chủ yếu tới từ nhóm các NHTM, trong khi các ngân hàng có gốc quốc doanh không thực hiện tăng lãi suất đối với kỳ hạn 12 tháng và chỉ tăng nhẹ đối với kỳ hạn 6 tháng.

BVSC cho rằng, áp lực tăng lãi suất sẽ vẫn còn khi các NHTW trên thế giới vẫn còn có các kế hoạch tăng lãi suất, ít nhất trong đầu năm 2023, đặc biệt là Ngân hàng Dự trữ Liên bang Mỹ (FED).

Bên cạnh đó, khi dư nợ tín dụng trong hệ thống trong năm vừa rồi đã vượt mức huy động, các ngân hàng trong nước cũng có áp lực thu hút tiền gửi nhằm đảm bảo các chỉ tiêu an toàn vốn, do đó có thể phải thực hiện tăng lãi suất.

Ngoài ra, NHNN cũng còn nhiệm vụ ổn định giá cả, đặc biệt trong những tháng đầu năm nay khi áp lực lạm phát đã bắt đầu từ quý IV/2022 và vẫn đang còn rất lớn (BVSC dự báo có thể vượt mục tiêu lạm phát 4,5% trong các tháng đầu năm). Do đó, lãi suất khó có thể có diễn biến giảm ngay trong các tháng đầu năm 2023.