Tình hình thực hiện Basel III tại các ngân hàng trên thế giới

Ủy ban Basel về giám sát ngân hàng (BCBS) thuộc Ngân hàng Thanh toán quốc tế (BIS) đã công bố kết quả điều tra kết quả thực hiện các chuẩn mực Basel III đến cuối tháng 12/2020. Theo đó, trong thời kỳ khủng hoảng COVID-19, các ngân hàng tiếp tục củng cố nhằm đáp ứng yêu cầu cuối cùng về vốn theo tiêu chuẩn Basel III, đồng thời cải thiện nguồn vốn và thanh khoản so với cuối năm 2019.

Để đánh giá tác động của khung khổ Basel III đối với các ngân hàng, khung khổ giám sát định kỳ sáu tháng một lần đã được thiết lập dựa trên nguồn thông tin thu thập được từ báo cáo tự nguyện và bảo mật do các ngân hàng và cơ quan giám sát ngân hàng quốc gia cung cấp, bao gồm tỷ trọng vốn theo rủi ro, tỷ lệ đòn bẩy, và thước đo thanh khoản.

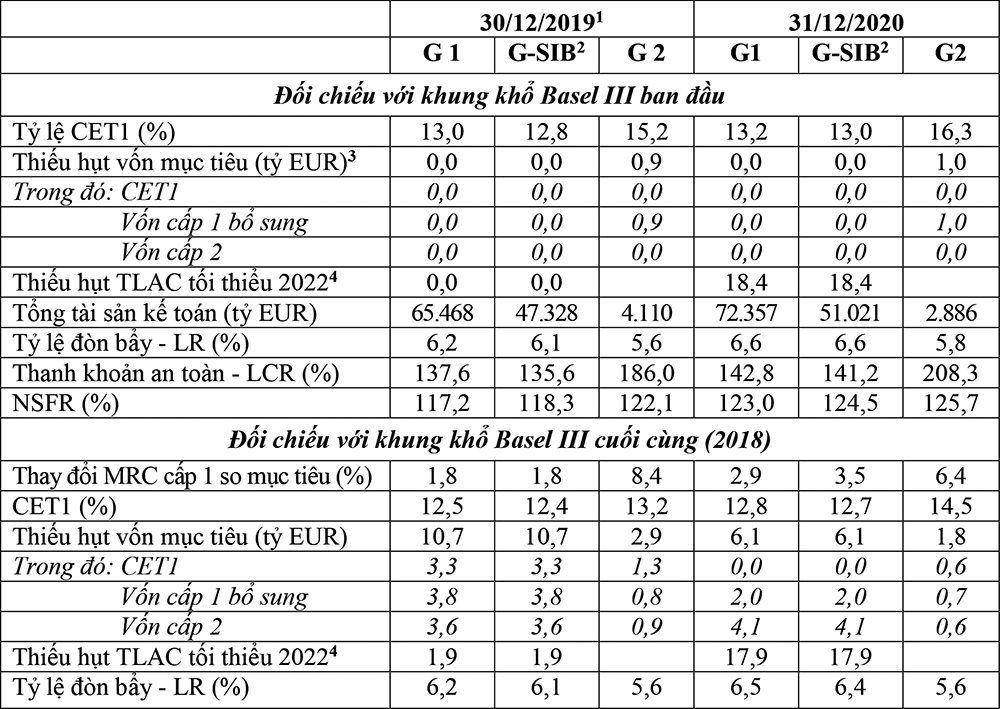

Tại báo cáo này, các chuyên gia đã tiến hành khảo sát 178 ngân hàng, bao gồm 111 ngân hàng quốc tế hàng đầu - ngân hàng nhóm 1 (G1) và 67 ngân hàng nhóm 2 (G2). Trong nhóm 1, có 30 ngân hàng chiến lược toàn cầu (G-SIBs) - ngân hàng có nguồn vốn cổ phần cấp 1 CET1 đạt trên 3 tỷ EUR.

Tỷ lệ vốn cổ phần cấp 1 có xu hướng tăng

So với báo cáo cuối năm 2019, tỷ lệ vốn cổ phần cấp 1 (CET1) tính theo khung khổ Basel III ban đầu tăng từ 13,0% lên 13,2% tại các ngân hàng nhóm 1 và tăng từ 15,2% lên 16,3% tại các ngân hàng nhóm 2. Tại các ngân hàng nhóm 1, tỷ lệ vốn cổ phần cấp 1 tối thiểu (MRC cấp 1) theo yêu cầu tại khung khổ Basel III tăng từ 1,8% vào cuối tháng 12/2019 lên 2,9%. Tại các ngân hàng nhóm 1, mức thiếu hụt vốn tổng thể theo khung khổ Basel III đầy đủ giảm xuống 6,1 tỷ EUR, cải thiện mạnh so với mức giảm xuống 10,7 tỷ EUR vào cuối tháng 12/2019. Nếu chiểu theo yêu cầu ban đầu của Basel III về khả năng hấp thụ lỗ tổng thể (TLAC) tối thiểu áp dụng từ năm 2022, hai ngân hàng trong số 25 G-SIBs báo cáo mức thiếu hụt tăng thêm 18,4 tỷ EUR. Tại các ngân hàng nhóm 1, tỷ lệ thanh khoản an toàn (LCR) tăng từ 137,6% lên 142,8%; trong khi tỷ lệ quỹ bình ổn ròng (NSFR) tăng nhẹ từ 117,2% lên 123,0%. Tại các ngân hàng nhóm 2, chỉ số NSFR cũng tăng dần và LCR tăng mạnh tới trên 20 điểm phần trăm (0,2%).

Kết quả rà soát

|

(1): Kết quả hiện hành so với cuối năm 2019 do thiếu dữ liệu tính đến cuối tháng 6/2020, (2): Thuộc G, (3): Sử dụng định nghĩa 2017 về LR , (4): Tỷ EUR |

Nguồn: BCBS tháng 9/2021

Sau khi giảm nhẹ trong sáu tháng đầu năm 2020, tỷ trọng nguồn vốn (của các ngân hàng nhóm 1) theo Basel III bắt đầu tăng trở lại. Trong đó, tỷ lệ vốn cổ phần cấp 1 (CET1) tăng lên 13,3% vào cuối năm 2020 từ mức 12,9% vào tháng 12/2019 và 12,6% vào tháng 6/2020. Tỷ lệ vốn cấp 1 tại các ngân hàng châu Âu cao hơn các ngân hàng tại Mỹ và phần còn lại trên thế giới. Tuy nhiên, khi so sánh với dữ liệu từ năm 2011, mối quan hệ này được cho là có xu hướng đảo chiều từ năm 2014. Trong năm 2020, tỷ trọng vốn tại hầu hết các ngân hàng châu Âu và Mỹ có dấu hiệu tăng dần, chủ yếu từ các ngân hàng châu Âu, trái với xu hướng đi ngang tại phần còn lại trên thế giới.

Tỷ lệ vốn cấp 1 tối thiểu theo yêu cầu tăng

Đối chiếu với tiêu chuẩn Basel III cuối cùng, tỷ lệ vốn cấp 1 tối thiểu theo yêu cầu (MRC) tăng cao tại các ngân hàng nhóm 1, nhưng giảm tại các ngân hàng nhóm 2. Cụ thể là, tỷ lệ MRC cấp 1 theo tiêu chuẩn Basel III đầy đủ tại các ngân hàng nhóm 1 tăng 2,9%, bao gồm mức tăng 2,7% của các thành phần dựa trên rủi ro. Kết quả tăng này được dẫn dắt bởi bởi đóng góp tích cực của sàn thu nhập (2,4%), rủi ro thị trường (1,6%) và CVA - giá trị tín dụng điều chỉnh theo khung khổ rủi ro (0,4%) và những yêu cầu khác về Trụ cột 1 (0,1%); cũng như phần giảm trừ rủi ro tín dụng (-1,6%) và rủi ro nghiệp vụ (-0,2%). Kết quả tăng của các thành phần dựa trên rủi ro cũng được dẫn dắt bởi tác động tích cực của tỷ lệ đòn bẩy theo yêu cầu (0,2%). Tác động của MRC đối với các ngân hàng nhóm 1 có sự khác nhau giữa các khu vực, với mức mức tăng vững chắc 17,6% tại các ngân hàng châu Âu, tăng nhẹ 2,5% tại Mỹ và giảm (-5,8%) tại phần còn lại trên thế giới.

Đối với các ngân hàng nhóm 2, mức tăng tổng thể 6,4% về MRC cấp 1 được dẫn dắt bởi các biện pháp phòng ngừa rủi ro (13,0%), chủ yếu bắt nguồn từ rủi ro tín dụng (8,7%) và sàn thu nhập (2,5%), trong khi tỷ trọng đòn bẩy bù đắp một phần mức tăng này với tỷ lệ (-6,6%).

Tác động trung bình của khung khổ Basel III cuối cùng đối với các ngân hàng nhóm 1 là 2,9%, cao hơn kết quả tăng 1,8% vào cuối năm 2019, trái với mức giảm 2 điểm phần trăm trong năm 2020 tại các ngân hàng nhóm 2. Tác động tăng cao đối với các ngân hàng nhóm 1 và G-SIBs có thể được dẫn dắt phần nào bởi cách xử lý khác biệt của những ngân hàng mà trước đây được loại trừ khỏi kết quả rủi ro thị trường. Hơn nữa, các tính toán của một số nước trong thời kỳ COVID-19 đã giảm yêu cầu vốn hiện hành nhưng không thay đổi yêu cầu về vốn theo tiêu chuẩn đầy đủ của Basel III cuối cùng có thể giải thích phần nào kết quả tăng này.

Trong sáu tháng cuối năm 2020, tỷ lệ đòn bẩy cấp 1 theo quy định Basel III đầy đủ tại ngân hàng nhóm 1 tăng 6,5% (trong đó, G-SIBs tăng 6,4%) và tại ngân hàng nhóm 2 tăng 5,6%. Trong đó, tỷ lệ đòn bẩy giảm 5,5% tại châu Âu, tăng 7,0% tại Mỹ và 7,3% tại phần còn lại trên thế giới.

Theo tiêu chuẩn Basel III cuối cùng, tình trạng thiếu hụt vốn tổng thể tiếp tục cải thiện so với cuối tháng 12/2019. Tính đến cuối tháng 12/2020, mức thiếu hụt vốn tổng thể tại các ngân hàng nhóm 1 giảm xuống 6,1 tỷ EUR - mức thấp nhất trong lịch sử (nguyên nhân là do những khó khăn trong việc phân bổ nguồn vốn trong thời kỳ COVID-19). Tại các ngân hàng nhóm 2, mức thiếu hụt vốn tổng thể giảm xuống 1,8 tỷ EUR.

Từ cuối tháng 6/2011 đến cuối tháng 12/2020, CET1 tại các ngân hàng nhóm 1 tăng 113% từ 1.856 tỷ EUR lên 3.955 tỷ EUR. Riêng trong thời gian từ cuối tháng 12/2019 đến cuối tháng 12/2020, CET1 tại các ngân hàng nhóm 1 tăng 255 tỷ EUR (tương đương 7%). So với năm 2011, mức tăng này có sự khác biệt rất lớn giữa các khu vực (chỉ tăng 74% tại châu Âu và 80% tại Mỹ, tăng trên 2,7 lần tại phần còn lại trên thế giới). So với kỳ báo cáo trước đó, thu nhập sau thuế tại các ngân hàng nhóm 1 giảm so với năm 2019 xuống 142 tỷ EUR trong sáu tháng đầu năm 2020 và 178 tỷ EUR trong sáu tháng cuối năm 2020.

Trong năm 2020, lợi nhuận sau thuế giảm tại các ngân hàng Mỹ và châu Âu, tăng tại phần còn lại trên thế giới. Trong năm trước, tỷ lệ tiền trả cổ tức cho cổ đông giảm 10% tại châu Âu và 22% tại phần còn lại trên thế giới, song tăng 37% tại Mỹ.

Đến cuối tháng 12/2020, rủi ro tín dụng tại các ngân hàng nhóm 1 tiếp tục chiếm tỷ trọng áp đảo trong MRC (chiếm trung bình 65,3% trong tổng MRC). Tuy nhiên, tỷ trọng rủi ro tín dụng đã giảm sâu từ 74,4% trong MRC vào cuối tháng 6/2011. Trái lại, tỷ trọng rủi ro nghiệp vụ trong MRC tăng mạnh từ 7,9% vào cuối tháng 6/2011 lên 16,1% vào cuối năm 2015, sau đó có xu hướng giảm nhẹ. Nguyên nhân cơ bản của xu hướng tăng rủi ro nghiệp vụ là do khủng hoảng tài chính toàn cầu và suy thoái sau đó. Trong khi đó, thiệt hại do COVID-19 gây ra chưa dẫn đến mức lỗ trầm trọng, nhưng có thể thay đổi do đại dịch vẫn đang diễn biến khó lường. Trong giai đoạn từ tháng 6/2011 đến tháng 12/2020, tỷ trọng MRC dành cho dự phòng rủi ro doanh nghiệp tăng từ 30,7% lên 38,8%, trong khi giảm đối với chứng khoán từ 7,2% xuống 1,8%.

Tỷ lệ thanh khoản an toàn (LRC) cải thiện

Tỷ lệ thanh khoản trung bình cải thiện, nhưng một số ngân hàng tại Mỹ và phần còn lại trên thế giới sử dụng dự trữ LCR trong thời kỳ đại dịch. Từ cuối năm 2019 đến cuối năm 2020, LCR trung bình gia quyền tăng 5,2% tại các ngân hàng nhóm 1 từ 137,6% lên 142,8%; tăng 22,3% tại các ngân hàng nhóm 2 từ 186% lên 208,3%. Tại kỳ báo cáo gần đây, 7 ngân hàng thuộc nhóm 1 chưa đáp ứng yêu cầu tối thiểu 100% về LCR, và vì thế thiếu hụt tới 19,6 tỷ EUR. Từ cuối năm 2019 đến cuối năm 2020, NSFR trung bình gia quyền tại các ngân hàng nhóm 1 tăng từ 117,2% lên 123%, và tại các ngân hàng nhóm 2 tăng từ 122,1% lên 125,7%. Tất cả các ngân hàng trong mẫu điều tra (riêng 2 ngân hàng nhóm 2 chỉ đạt 96,7%) báo cáo đã đáp ứng hoặc vượt 100% yêu cầu NSFR tối thiểu, với 90% số ngân hàng nhóm 1 báo cáo vượt 100% yêu cầu NSFR tối thiểu.

Báo cáo cho thấy, không phải tất cả các ngân hàng nhóm 1 đều tuân thủ 100% yêu cầu LCR tối thiểu, dẫn đến mức thiếu hụt LCR trung bình 0,4 tỷ EUR. Tuy nhiên, LCR trung bình trong mẫu điều tra tăng từ 137,2% lên 144,6%. Lần đầu tiên, các ngân hàng nhóm 1 đáp ứng đủ yêu cầu NSFR, sau khi thiếu hụt 20,5 tỷ EUR vào cuối tháng 12/2019. Từ cuối tháng 12/2019 đến cuối tháng 12/2020, NSFR trung bình tăng từ 116,9% lên 122,7%.

Tại các ngân hàng nhóm 2, không ghi nhận mức thiếu hụt LCR. So với cuối năm 2019, LCR trung bình trong năm 2020 tăng 7% lên 203,1%, trong khi mức thiếu hụt trung bình NSFR tổng thể tăng lên 0,4 tỷ EUR. Tại các ngân hàng trong mẫu điều tra, NSFR trung bình tăng 6,4 điểm phần trăm lên 126,6%.

Đến cuối tháng 12/2020, LCR gia quyền trung bình vào khoảng 140% tại mỗi ngân hàng châu Âu và phần còn lại trên thế giới, khoảng 120% tại mỗi ngân hàng Mỹ. Trong khi LCR ban đầu tại Mỹ và châu Âu thấp hơn mức trung bình của phần thế giới còn lại, nhưng LCRs đang có xu hướng đồng quy tại châu Âu và phần thế giới còn lại cho đến trước đại dịch. Đến cuối tháng 12/2020, NSFR gia quyền trung bình tại mỗi ngân hàng nhóm 1 đều vượt tỷ lệ 100%, trong đó các ngân hàng châu Âu và Mỹ lần lượt tăng từ 112,8% và 111,8% vào cuối tháng 12/2019 lên 120,7% và 125,5% vào cuối tháng 12/2020, đưa tỷ lệ này tại các ngân hàng châu Âu và Mỹ lên mức tương đương 123,2% tại phần còn lại trên thế giới.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 22 năm 2021