Triển vọng ngân hàng nửa cuối năm 2022

Bất chấp áp lực nợ xấu tăng, NIM có thể điều chỉnh giảm nhẹ… Công ty Chứng khoán Vietcombank (VCBS) dự báo hoạt động ngân hàng trong nửa cuối năm 2022 vẫn có nhiều tín hiệu tích cực, đặc biệt là về lợi nhuận.

Thông tin trên được đưa ra trong báo cáo “Triển vọng ngân hàng nửa cuối năm 2022” vừa được Công ty Chứng khoán Vietcombank (VCBS) công bố. Tại báo cáo của VCBS đã đưa ra cái nhìn toàn cảnh về hoạt động ngân hàng trong nửa đầu năm và dự báo hoạt động ngân hàng trong nửa cuối năm 2022.

Ngân hàng có hệ số CAR cao và mô hình quản trị rủi ro tốt sẽ có cơ hội được cấp thêm room tín dụng

Báo cáo của VCBS cho biết, tính đến cuối tháng 5/2022, tín dụng toàn hệ thống ghi nhận mức tăng trưởng 8,04%, cao hơn đáng kể so với mức tăng trưởng 4,67% cùng kỳ 2021 nhờ nhu cầu vốn tăng cao sau dịch bệnh.

Theo VCBS, nhu cầu tín dụng hiện tại ở mức tích cực và kỳ vọng đạt 14% cho cả năm 2022.

Trong những tháng đầu năm, tín dụng bán lẻ tiếp tục là động lực tăng trưởng chính của tín dụng hệ thống ngân hàng, cụ thể: tỷ trọng tín dụng bán lẻ các ngân hàng niêm yết đã tăng từ mức 31% năm 2015 lên mức 45% tổng dư nợ tại thời điểm cuối quý I/2022, trong đó các sản phẩm cho vay mua nhà, mua ô tô, tài chính tiêu dùng đều ghi nhận mức tăng tích cực.

Cùng với đó, tín dụng bán lẻ và doanh nghiệp nhỏ và vừa cũng được các ngân hàng ưu tiên hơn nhờ: hệ số rủi ro khi tính CAR ở mức thấp hơn cho vay doanh nghiệp lớn theo Thông tư 41; và có tỷ suất sinh lời cao hơn.

Tín dụng vào lĩnh vực rủi ro và tiềm ẩn rủi ro tiếp tục được các ngân hàng kiểm soát chặt chẽ, nhất là khi trái phiếu doanh nghiệp (TPDN) và cho vay lĩnh vực bất động sản được Chính phủ kiểm soát chặt chẽ hơn với mục tiêu giảm thiểu rủi ro và lành mạnh hóa thị trường.

|

Số liệu được VCBS tổng hợp trong báo cáo cho thấy, đến cuối tháng 4/2022, tổng dư nợ lĩnh vực bất động sản của các TCTD tăng 10,19% so với thời điểm cuối năm 2021, chiếm 20,44% tổng dư nợ đối với nền kinh tế. Trong đó khoảng 7% là dư nợ doanh nghiệp kinh doanh BĐS, còn lại là cho vay cá nhân mua nhà.

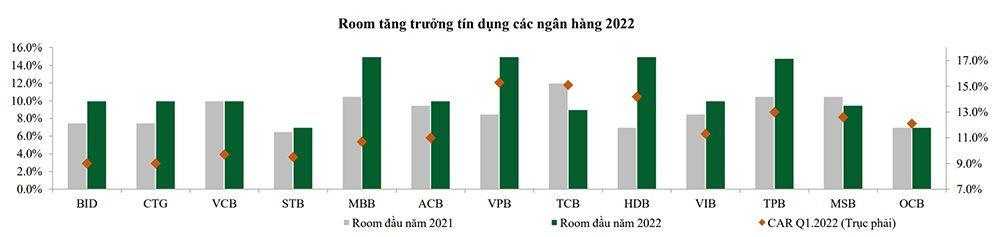

Một trong những vấn đề nóng được các ngân hàng và thị trường quan tâm thời gian qua, đó là “room tín dụng” cũng được báo cáo của VCBS đề cập khá rõ nét. Theo VCBS, do room tín dụng cấp đầu năm ở mức tương đối thấp, nhiều ngân hàng đã chạm hạn mức tín dụng ban đầu ngay từ cuối quý I/2022 và đang chờ được NHNN nới room.

“NHNN đang xem xét nới room tăng trưởng tín dụng cho nhiều ngân hàng. Chúng tôi kỳ vọng các ngân hàng này sẽ được cấp bổ sung room tăng trưởng tín dụng trong giai đoạn đầu quý 3/2022”, VCBS kỳ vọng.

Tuy nhiên, để được cấp thêm room tín dụng, các ngân hàng sẽ phải đáp ứng các tiêu chí do cơ quan quản lý đưa ra. Theo đó, các tiêu chí xét duyệt tín dụng của SBV có thể kể đến như mức độ dồi dào vốn chủ sở hữu (hệ số CAR), năng lực quản trị rủi ro (thể hiện qua việc tuân thủ các chuẩn mực Basel II, Basel III, IFRS 9,…), mức độ hỗ trợ NHNN thực hiện nhiệm vụ chính trị xã hội (miễn giảm lãi suất và phí, cơ cấu lại các TCTD,…).

“Chúng tôi cho rằng các ngân hàng có hệ số CAR cao và mô hình quản trị rủi ro tốt như MB, Vietcombank, Techcombank, VPBank, ACB, TPBank, MSB,.. sẽ được cấp hạn mức tín dụng cao hơn trung bình ngành trong dài hạn”, VCBS nhận định và cho biết thêm: “các ngân hàng nhận chuyển giao bắt buộc TCTD yếu kém (MB và Vietcombank) sẽ có lợi thế về tăng trưởng tín dụng so với các ngân hàng khác”.

Ở chiều ngược lại, các ngân hàng trong diện cảnh báo có tỷ trọng cho vay các lĩnh vực rủi ro như đầu cơ bất động sản, chứng khoán, trái phiếu doanh nghiệp… có thể bị hạn chế room tăng trưởng tín dụng ở mức vừa phải hơn để bảo đảm hạn chế rủi ro hệ thống.

Với việc nhu cầu tín dụng tiếp tục duy trì tích cực, cộng với việc NHNN đang xem xét nới room tín dụng cho các ngân hàng, VCBS dự báo: “tốc độ tăng trưởng tín dụng toàn ngành đạt 14 – 16% năm 2022”.

Dự báo này được hỗ trợ bởi 2 yếu tố: nền kinh tế hồi phục sau dịch bệnh; và gói hỗ trợ lãi suất 2% tương ứng với dư nợ khoảng 2 triệu tỷ đồng phân bổ trong 2022 - 2023.

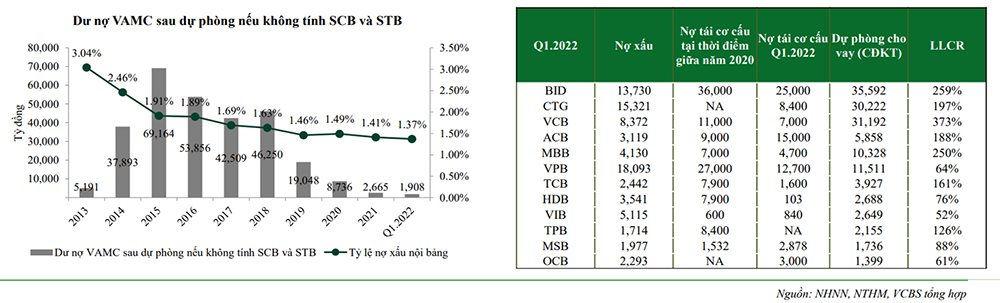

Nợ xấu và nợ tiềm ẩn rủi ro được kiểm soát tốt

Với năng lực quản trị tốt hơn nhiều so với trước đây đã giúp các ngân hàng kiểm soát được tỷ lệ nợ xấu. Thống kê cho thấy, tỷ lệ nợ xấu nội bảng đã giảm xuống từ mức 1,41% trong quý IV/2021, xuống còn 1,37% vào cuối quý I/2022.

Dẫu vậy, do tác động tiêu cực từ đại dịch COVID-19, nhiều ngân hàng đang ghi nhận tỷ lệ nợ Nhóm 2 tăng nhanh do việc phân loại lại nợ từ CIC và các khoản chậm thanh toán theo Thông tư 11/2021/TT-NHNN.

Bên cạnh đó, tỷ lệ nợ tái cơ cấu hầu hết đều ghi nhận giảm kể từ quý I/2022 nhờ nền kinh tế mở cửa trở lại. Chi phí tín dụng duy trì ở mức cao khi các ngân hàng tiếp tục tăng cường trích lập trước thời hạn cho các khoản nợ tái cơ cấu.

|

Về thách thức, VBCS cho rằng, việc thị trường bất động sản kém sôi động và giá cả biến động mạnh có thể ảnh hưởng tiêu cực đến hoạt động thu hồi nợ xấu do bất động sản là tài sản bảo đảm chính cho phần lớn các khoản vay.

Tuy vậy, với việc Quốc hội đã chính thức phê chuẩn thông qua cho phép kéo dài Nghị quyết 42 đến hết ngày 31/12/2023 sẽ là tín hiệu tích cực giúp các ngân hàng đẩy nhanh tiến độ xử lý nợ xấu tồn đọng và duy trì tỉ lệ nợ xấu nội bảng dưới mức 2%.

Theo VCBS, nợ xấu dự báo sẽ tăng lên khi Thông tư 14/2021/TT-NHNN hết hiệu lực vào cuối tháng 6/2022. Tuy nhiên, áp lực dự phòng được giảm thiểu khi các ngân hàng đã tăng cường bộ đệm dự phòng đối với các khoản nợ tái cơ cấu lên cao hơn mức quy định 30% trong bối cảnh nguồn thu nhập dồi dào.

Với những phân tích trên, VCBS dự báo: “trong nửa cuối năm 2022, nợ xấu và nợ tái cơ cấu cải thiện nhờ sự phục hồi của nền kinh tế”.

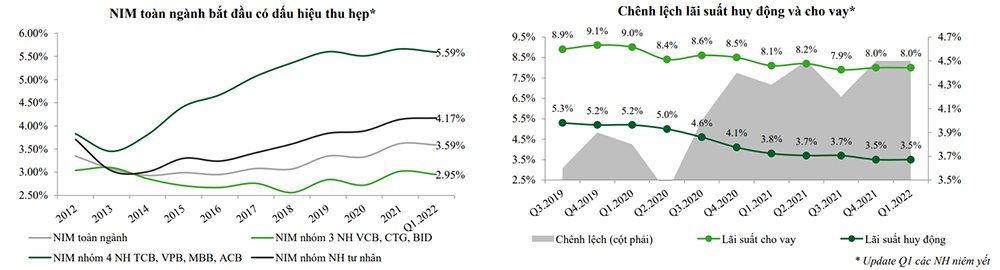

NIM có thể đi ngang hoặc điều chỉnh giảm nhẹ

Báo cáo của VCBS cho biết, trong quý I/2022, nhóm ngân hàng thương mại nhà nước ghi nhận lãi suất cho vay duy trì ở mức thấp do thực hiện hỗ trợ miễn giảm lãi suất hỗ trợ nền kinh tế, trong khi lãi suất cho vay nhóm ngân hàng tư nhân bắt đầu tăng nhờ nhu cầu tín dụng mạnh mẽ và tăng tỷ trọng cho vay bán lẻ.

Do áp lực lãi huy động đang có xu hướng tăng, lãi suất cho vay cũng sẽ ghi nhận áp lực tăng tuy nhiên sẽ có độ trễ so với thời điểm tăng của lãi suất huy động và sẽ có sự phân hoá giữa mức tăng và thời điểm tăng giữa các ngành nghề. Theo đó, tỷ lệ thu nhập lãi cận biên (NIM) nhiều khả năng sẽ có điều chỉnh nhẹ trong thời gian tới.

|

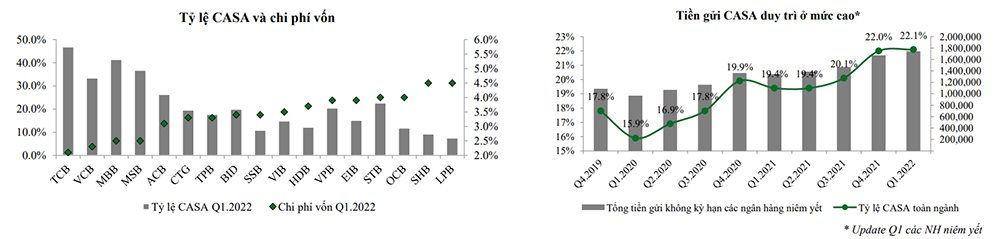

Lãi suất huy động tăng mạnh đã bắt đầu tác động lên chi phí vốn của các ngân hàng, tuy nhiên, chi phí huy động sẽ vẫn duy trì thấp hơn mức trước dịch nhờ tỷ lệ CASA cao. Một số ngân hàng có khả năng tiếp cận nguồn vốn giá rẻ từ các TCTD quốc tế cũng sẽ có lợi thế trong việc duy trì chi phí vốn thấp.

Số liệu thống kê từ VCBS cho biết, toàn hệ thống ngân hàng ghi nhận tỷ lệ CASA cao ở mức 22,1% vào quý I/2022 khi các ngân hàng thương mại Nhà nước tham gia vào cuộc đua thu hút khách hàng cá nhân, tăng thị phần CASA thông qua miễn phí giao dịch và phát triển các sản phẩm số hóa.

“Trong các quý tới, tỷ lệ CASA có thể gặp áp lực giảm do các thị trường đầu tư tài sản kém thuận lợi và dòng tiền nhàn rỗi rút ra tập trung đầu tư cho sản xuất kinh doanh”, VCBS dự báo.

VCBS cho biết, NIM ngắn hạn đạt đỉnh trong nửa đầu năm 2021 và bắt đầu suy giảm nhẹ do lãi suất cho vay tăng chậm hơn lãi suất huy động.

Dẫu vậy, VCBS cho biết, một số nhóm ngân hàng vẫn có thể duy trì được mức NIM cao, bao gồm: nhóm ngân hàng tư nhân có tập khách hàng cá nhân tăng nhanh tiếp tục nâng cao tỷ lệ CASA và cải thiện được chi phí vốn; nhóm 4 ngân hàng thương mại nhà nước duy trì NIM.

|

Viễn cảnh chung trong nửa cuối năm 2022 được VCBS dự báo là: “NIM có thể đi ngang hoặc điều chỉnh giảm nhẹ trong 2022 do lãi suất huy động chịu áp lực tăng và CASA tăng chậm lại”.

Các yếu tố hỗ trợ NIM trong thời gian tới là: dư nợ bán lẻ và hoạt động tài chính tiêu dùng tăng trưởng tốt; lãi dự thu phục hồi sau thời gian hỗ trợ; tỷ lệ cho vay so với huy động (LDR) và tỷ lệ cho vay trung dài hạn của ngành vẫn ở mức thấp.

“Chúng tôi duy trì dự báo tích cực đối với lợi nhuận trước thuế toàn ngành Ngân hàng trong năm 2022. Tuy nhiên,mức độ tích cực sẽ giảm dần trong nửa cuối năm 2022 và năm 2023, đặc biệt trong năm 2023 sẽ có sự phân hóa rõ rệt về triển vọng lợi nhuận giữa các nhóm ngân hàng”, VCBS dự báo và đánh giá: “triển vọng đầu tư cổ phiếu ngành Ngân hàng đang ở mức phù hợp thị trường, với mức định giá xấp xỉ mức trung bình 5 năm”.