Thị trường có khả năng tiếp tục phục hồi, VNDIRECT khuyến nghị 5 mã cổ phiếu đáng "xuống tiền" trong tháng 6

Thị trường chứng khoán duy trì đà giảm trong tháng 5 do tâm lý tiêu cực bao trùm thị trường song đã tạo đáy thành công và nhịp hồi phục khá tích cực vào tuần cuối tháng. Đà phục hồi có khả năng tiếp tục kéo dài sang tháng 6 nhờ nhiều động lực tích cực.

Động lực phục hồi

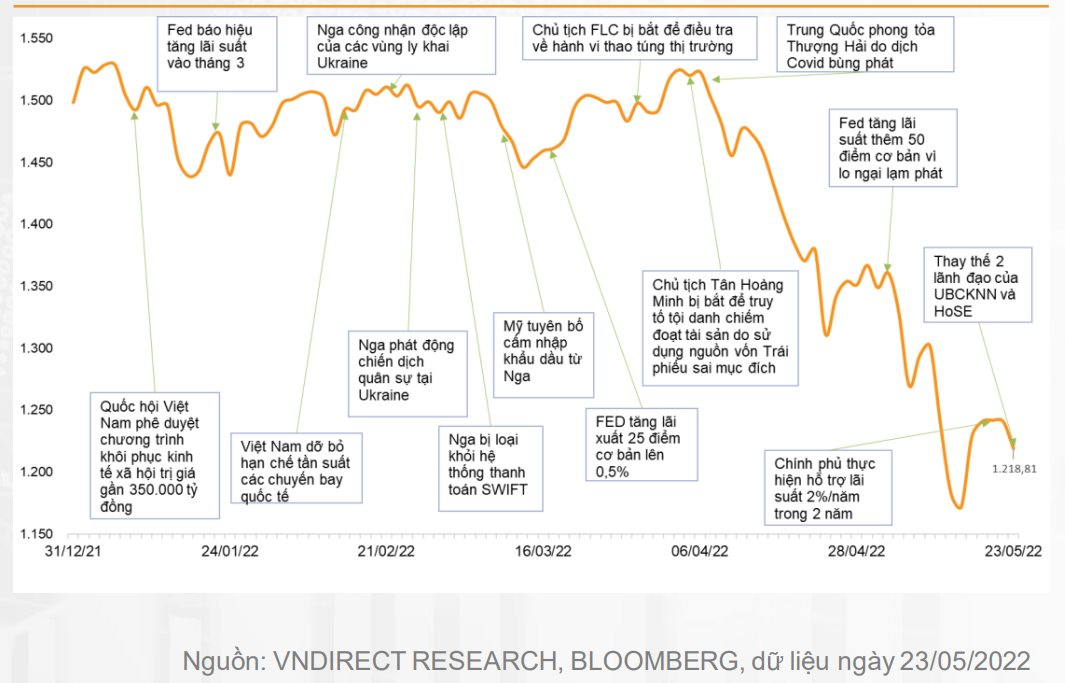

Sau đợt bán tháo hồi đầu tháng 4, thị trường phải đối mặt với tâm lý tiêu cực lan rộng trong tháng 5 khi chỉ số VN-INDEX giảm mạnh xuống 1.218,81 điểm trong phiên ngày 23/5, sụt 10,8% so với đầu tháng và 18,7% so với đầu năm. Đà bán tháo của thị trường đến từ một số nguyên nhân chính như Ngân hàng Dự trữ Trung ương Mỹ (FED) thắt chặt chính sách tiền tệ quyết liệt hơn để kiểm soát lạm phát; lo ngại về tăng trưởng kinh tế toàn cầu chậm lại do lạm phát cao, gián đoạn chuỗi cung ứng và thắt chặt các điều kiện trên thị trường tài chính toàn cầu; diễn biến bất lợi của thị trường chứng khoán toàn cầu.

|

Thị trường gặp nhiều biến động trong tháng 5. |

Tuy nhiên, thị trường đã tạo đáy thành công trong tháng 5. Lực bán giải chấp đã giảm bớt sau khi VN-INDEX hồi phục và giữ vững mốc 1.200 điểm. Thị trường kết thúc tháng 5 trong đà phục hồi với VN-INDEX tăng lên 1.292,68 điểm, tăng 6% từ mức đáy ngày 23/5.

Mặc dù kỳ vọng thị trường sẽ tiếp tục hồi phục trong tháng 6, song CTCK VNDIRECT vẫn cho rằng, thị trường chưa hình thành xu hướng tăng rõ nét và thanh khoản vẫn đang ở mức thấp. Vì thế nhà đầu tư nên tiếp tục duy trì tỷ trọng cổ phiếu hợp lý và hạn chế sử dung đòn bẩy tài chính (margin) để hạn chế rủi ro.

Một số yếu tố hỗ trợ thị trường trong tháng 6 được các chuyên gia chỉ ra, bao gồm tình hình COVID-19 ở Trung Quốc được cải thiện sẽ góp phần giải quyết những khó khăn do gián đoạn chuỗi cung ứng; tốc độ phục hồi mạnh mẽ hơn của nền kinh tế Việt Nam trong vài quý tới; chính thức triển khai gói cấp bù lãi suất 40.000 tỷ đồng từ nguồn Ngân sách Nhà nước; triển vọng tăng trưởng lợi nhuận mạnh mẽ của các công ty niêm yết trong giai đoạn 2022-2023.

Bên cạnh đó, định giá thị trường chứng khoán Việt Nam đang hấp dẫn so với mức lịch sử và các nhóm ngành trong khu vực. Tại thời điểm ngày 23/5/2022, VN-Index đang giao dịch ở mức P/E 12 tháng là 13,1 lần, chiết khấu 24,6% so với mức đỉnh từ đầu năm và chiết khấu 21,1% sv P/E trung bình 5 năm.

“Chúng tôi cho rằng mức định giá thị trường là rất hấp dẫn đối với các nhà đầu tư dài hạn, những người tìm kiếm các doanh nghiệp được quản trị tốt với mức tăng trưởng lợi nhuận cao”, VNDIRECT lưu ý.

Về mặt kỹ thuật, mức kháng cự gần nhất của VN-INDEX là vùng 1.280 - 1.300 điểm. Mức kháng cự tiếp theo của VN-INDEX 1.320 - 1.330. Ngưỡng hỗ trợ mạnh của VN-INDEX là 1.200 - 1.220 điểm. Thị trường có khả năng tiếp tục hồi phục trong tháng 6.

Ý tưởng đầu tư cho tháng 6

Với những luận điểm đầu tư trên, VNDIRECT đưa ra khuyến nghị cho 5 mã cổ phiếu trong tháng 6 này, bao gồm BCG, KBC, MWG, REE, VPB.

Với BCG, doanh nghiệp này được hưởng lợi trong cả ngắn hạn và dài hạn với kỳ vọng tăng trưởng kép lợi nhuận ròng là 45,7% trong giai đoạn 2022 - 2024, đóng góp lớn từ các dự án đang bàn giao. Theo đó, BCG được dự báo sẽ bàn giao một phần của dự án Hội An D'Or và Malibu Hội An vào năm 2022, mang lại doanh thu 4.897 tỷ đồng (chiếm 55,4% tổng doanh thu), trong khi việc bàn giao phần còn lại của dự án có thể ghi nhận doanh thu 5.233 tỷ đồng (tăng 6,9% so với cùng kỳ) trong năm 2023. Bên cạnh đó, năng lượng tái tạo là động lực cho tăng trưởng dài hạn với dự báo doanh thu mảng năng lượng của BCG sẽ đạt 1.786 tỷ đồng (chiếm 20,2% tổng doanh thu) trong năm 2022 và 3.791 tỷ đồng (chiếm tỷ trọng 32,7%) trong năm 2023.

VNDIRECT đánh giá cao KBC trong cả ngắn hạn và dài hạn vì KBC giữ vị trí dẫn đầu trong số các nhà khai thác KCN phía Bắc về thu hút vốn FDI với quỹ đất lớn. Ngoài ra, hơn 2.000 ha đất công nghiệp có khả năng được bổ sung trong 2022 - 2024 sẽ hỗ trợ mạnh mẽ cho tăng trưởng lợi nhuận dài hạn của KBC. Chúng tôi dự báo lợi nhuận ròng tăng trưởng kép 45,9% trong giai đoạn 2022-2024 do đóng góp của lợi nhuận bất thường từ việc bán dự án Khu đô thị Tràng Cát và các khu công nghiệp mới.

Về MWG, doanh nghiệp hưởng lợi từ nhu cầu tiêu dùng sau đại dịch nhờ vị thế thống lĩnh thị phần, tối ưu hóa hiệu quả của chuỗi cửa hàng Bách Hóa Xanh vào năm 2022 để đạt đến điểm hòa vốn trước khi đặt chân ra miền Bắc vào năm 2022. Ngoài ra, doanh nghiệp luôn có các động lực tăng trưởng mới như An Khang hay AVAKids để có thể duy trì tăng trưởng trong dài hạn và Cổ phiếu MWG có thể được hưởng dòng tiền mạnh mẽ từ việc tăng NAV của Quỹ ETF VNDiamond.

REE được kỳ vọng sẽ có triển vọng kinh doanh tốt trong 2022 - 2024, dự báo lợi nhuận ròng năm 2022 tăng 18% so với cùng kỳ nhờ mảng năng lượng và M&E phục hồi. Trong năm 2023, bất động sản sẽ chiếm tỷ trọng cao hơn nhờ sự đóng góp của E.town 6, giúp lợi nhuận ròng của REE có thể tăng lên mức 2.641 tỷ đồng (tăng 19% vo với cùng kỳ). Việc thị trường bị bán tháo gần đây đã khiến giá cổ phiếu REE quay trở lại vùng định giá hấp dẫn.

“Chúng tôi tin rằng với tiềm năng tăng giá trên 15%, tỷ lệ lợi nhuận/rủi ro là hấp dẫn để gia tăng tỷ trọng cổ phiếu phòng thủ như REE”, VNDIRECT nhấn mạnh.

Cuối cùng, VPB được chọn cho mục tiêu dài hạn, nhờ kỳ vọng VPB được Ngân hàng Nhà nước cấp tăng trưởng tín dụng cao trong năm 2022 ( lớn hơn 23%) nhờ hệ số CAR cao nhất ngành (15,2%) và hệ số LDR thấp (76,3%) trong quý I/2022 và sự phục hồi của FE Credit mang lại khoảng 4.000 - 5.000 tỷ đồng trong năm 2022.